Den Puls Chinas fühlen

Die Verschiebung der wirtschaftlichen Dynamik erfordert ein Umdenken über China

The times they are a-changin’ (in etwa: Die Zeiten ändern sich), wie von Bob Dylan einst gesungen. Die Performance chinesischer Aktien war in den letzten Jahren aus vielen Gründen enttäuschend, u. a. aufgrund von COVID–19 und geopolitischen Faktoren. Als ein Markt, der aufgrund seiner wirtschaftlichen Grösse, seines Handelsvolumens, seiner Rolle in der globalen Lieferkette, seines riesigen und tiefen Binnenmarktes sowie seiner führenden Technologien in bestimmten Sektoren zu gross ist, um ignoriert zu werden - China sollte einen nicht unerheblichen Platz in den Portfolios globaler Investoren behalten und wird dies auch tun.

Es ist ein schwieriges Unterfangen, die Zukunft Chinas vorherzusehen. Ein lineares Denken verleitet Investoren dazu, zu enthusiastisch zu werden, wenn alles positiv erscheint, und wiederum zu pessimistisch bei einem Abwärtszyklus des Marktes. Daher versuchen wir, den Pulsschlag verschiedener zentraler Themen rund um Investitionen in China zu erfassen und eine nuancenreichere Sichtweise einzunehmen.

Immobilien: das Ende ist der Anfang

In den vergangenen Jahrzehnten war der Immobiliensektor, angetrieben durch die Urbanisierung und die Nachfrage nach Wohnraum, ein wichtiger Faktor für das Wirtschaftswachstum in China. Schätzungen zufolge trug der Immobiliensektor durch den Bau, die Nachfrage nach Stahl und Zement, die Kaufnachfrage von Grundstücken, den Verkauf von Möbeln und Haushaltsgeräten usw. bis zu 30% zum jährlichen BIP Chinas bei.

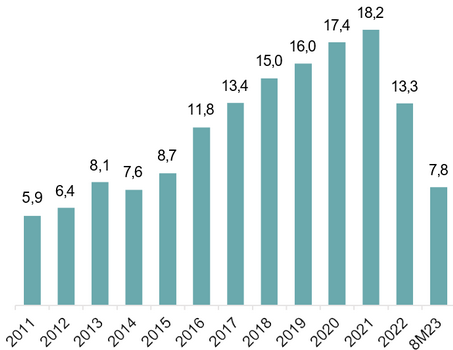

Doch seit die Regierung im Jahr 2020 die „Drei Roten Linien“ für die Fremdfinanzierung von Immobilienunternehmen eingeführt hat und seit der Krise des Riesen China Evergrande Group, einem der grössten Konstrukteurs und Immobilienunternehmen, im Jahr 2021, ist der Absatz von Wohnungen drastisch zurückgegangen.

Die Verkäufe von Gewerbeimmobilien erreichten 2021 ihren Höhepunkt, sowohl was den Verkaufswert als auch was die Grundfläche betrifft. Der Markt sucht immer noch nach einem neuen Gleichgewicht, das eventuell bei der Hälfte bis zwei Dritteln des Höchststandes liegen könnte. Sogar die chinesische Regierung räumte ein, dass sich das „Verhältnis zwischen Angebot und Nachfrage in diesem Sektor erheblich verschoben hat“.

Abbildung 1. Chinesische Gebäudeverkäufe in Billionen RMB

Quelle: Bloomberg, Harvest, Stand: 31. August 2023

Ungeachtet der Politik im Immobiliensektor und des Festhaltens der Regierung an dem Grundsatz „Häuser sind zum Wohnen da, nicht zur Spekulation“ ist die schwindende Bedeutung des Sektors unvermeidlich. Und die alte Dynamik, die darauf beruht, dass in diesem Sektor eine Hebelwirkung (Nutzung der Schulden) entfaltet wird, um sowohl für Immobilienunternehmer als auch für Haushalte Wohlstand zu schaffen, ist vermutlich nicht mehr haltbar.

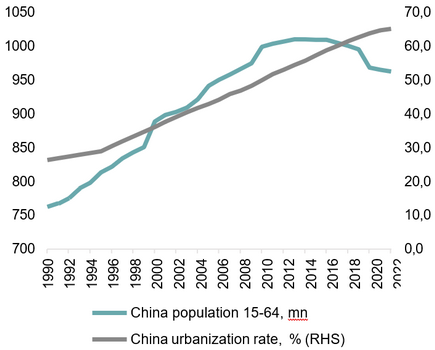

Zwei strukturelle Faktoren haben diesen Trend untermauert: die Schrumpfung der Erwerbsbevölkerung in China und die Verlangsamung der Urbanisierung.

Abbildung 2. Chinesische Erwerbsbevölkerung und Urbanisierungsrate

Quelle: Bloomberg, Harvest, Stand: 31. Dezember 2022

Vor diesem Hintergrund mag es verlockend erscheinen, auf die alten Methoden zur Ankurbelung der Wirtschaft zurückzugreifen. Stattdessen hat sich die Regierung mutig auf ein nachhaltigeres Wachstumsmodell eingelassen, bei dem ein qualitativ hochwertiges, langsameres Wachstum und bessere Sozialtransfersysteme Vorrang vor einem nicht-qualitativen Wachstum haben sollten. Unserer Ansicht nach ist die Regierung pragmatisch und agnostisch, wenn es darum geht, ein neues Wachstumsmodell zu entwerfen, um die gefürchtete „Diskrepanz zwischen den mittleren Einkommen“ zu überwinden. Es gibt keinen anderen Weg, und nicht einmal die Ideologie der Kommunistischen Partei, wie von einigen westlichen Medien behauptet, wird den notwendigen Reformen im Wege stehen.

Neben diesem strukturellen Gegenwind haben auch konjunkturelle und politische Faktoren dazu beigetragen, dass sich der Kauf von Wohneigentum nicht lohnt und sich der Niedergang des Sektors verschärft hat.

Dies kann durch die Politik der Regierung korrigiert oder zumindest stabilisiert werden. Die chinesischen Behörden haben seit August dieses Jahres begonnen, ihre Politik mit bedeutenden Lockerungen im Immobiliensektor zu beschleunigen. Vier Städte der ersten Kategorie lockerten die Hypothekenbeschränkungen für den Erwerb von Wohneigentum. Darüber hinaus kündigte neulich die People’s Bank of China eine Senkung der bestehenden Hypothekarzinsen für den Kauf von Erstwohnungen sowie der Mindestanzahlungen für Erst- und Zweitwohnungskäufer an. Es werden konsequentere Massnahmen benötigt und erwartet, um dem Sektor zu helfen, ein neues Gleichgewicht zu erreichen und das Wirtschaftswachstum weniger zu behindern.

Bedenken über Spillover-Effekte

Die schleppende Entwicklung auf dem Wohnungsmarkt hat erhebliche verstärkende Wirkungen. Zum einen werden die Einnahmen aus Grundstücksverkäufen der lokalen Behörden geschmälert, was deren Fähigkeit und Bereitschaft zur finanzpolitischen Expansion einschränken könnte. Zum anderen situiert sich der negative nominale Vermögenseffekt in den Bilanzen der Haushalte, der die Haushalte in den kommenden Jahren zu einer höheren Sparquote zwingen könnte.

Ein Crash- oder Krisenszenario ist unseres Erachtens jedoch sehr unwahrscheinlich. Es besteht immer noch ein ungenutzter Bedarf der Haushalte zur Verbesserung des Lebensstandards. Die Pro-Kopf-Wohnfläche der chinesischen Haushalte in den Städten erreichte 2020 39.8 Quadratmeter, das ist unter dem Niveau einiger Industrieländer mit über 50 Quadratmetern. Darüber hinaus liegt Chinas Urbanisierungsrate deutlich unter der von Entwicklungsländern. Es besteht Aufholbedarf, auch wenn der Fortschritt langsamer verlaufen wird als in den letzten Jahrzehnten.

Aus Anlegersicht ist das direkte Engagement der Aktien- und Anleihenmärkte sowie der Markt für festverzinsliche Wertpapiere im Immobiliensektor im Gegensatz zu seinem scheinbar grossen Einfluss auf die Gesamtwirtschaft in Wirklichkeit sehr begrenzt. Immobilienunternehmen machen nur jeweils 0.01%, 3.1% bzw. 6.5% des Portfolios an chinesischen Onshore-RMB-Anleihen, des gesamten chinesischen Aktienportfolios und des Portfolios an chinesischen Offshore-USD-Krediten aus.

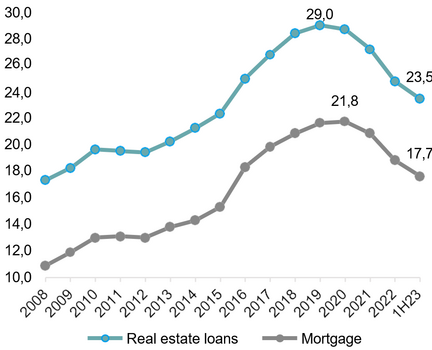

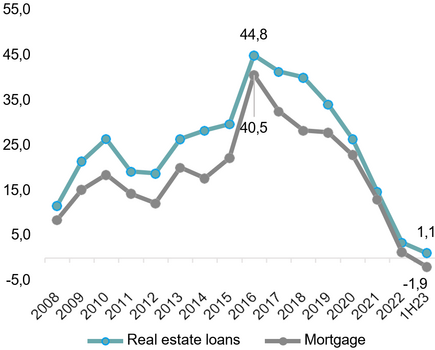

Wir glauben auch, dass das Ansteckungsrisiko für das Bankensystem gering ist. Tatsächlich haben chinesische Banken seit 2016 begonnen, ihr Engagement in Immobilienkrediten zu verringern. Die Anteile der laufenden und der neuen Hypotheken sind in den letzten Jahren, im Zuge der Bemühungen der Regierung, den Verschuldungsgrad zu senken und finanzielle Risiken zu vermeiden, zurückgegangen.

Abbildung 3. Ausstehende Hypotheken in % der Gesamtkredite

Quelle: Citi Research, NBS, PBOC, Wind, Stand: 30. Juni 2023

Abbildung 4. Neue Hypotheken in % der gesamten neuen Kredite

Quelle: Citi Research, NBS, PBOC, Wind, Stand: 30. Juni 2023

Trotz der aktuellen Herausforderungen ist die Deflation der Immobilienblase langfristig eine gute Nachricht für die chinesische Wirtschaft, da sie die Kosten für Unternehmen und Haushalte senkt.

Wir erwarten, dass die Lockerungsmassnahmen massvoll und schrittweise eingeführt werden. Zu den potenziell bevorstehenden Massnahmen zur Unterstützung des Sektors gehören die Erneuerung von Altstädten in Megastädten wie Shanghai, Guangzhou und Shenzhen sowie die Lockerung der Beschränkungen für den Erwerb von Wohneigentum in Grossstädten, die wir in einigen Städten der zweiten Kategorie bereits beobachtet haben.

In dem seltenen Fall einer schnellen und deutlichen Erholung des Immobilienmarktes aufgrund politischer Lockerungen wäre das erste wichtige Signal ein starkes Transaktionsvolumen für Mietwohnungen in Städten der obersten Kategorie.

Die neue Norm: geringerer Wachstumstrend

Der Immobilienmarkt ist nicht die einzige Herausforderung für China. Der Rückgang der Erwerbsbevölkerung und die abnehmende Bedeutung von Kapitalinvestitionen deuten darauf hin, dass sich der Wachstumstrend in China verlangsamen wird, wenn es dem Land nicht gelingt, die Produktivität zu steigern. Einige Hindernisse, die China den Zugang zu den fortschrittlichen Technologien des Westens verwehren, erschweren es dem Land jedoch, seinen Rückstand gegenüber den entwickelten Volkswirtschaften aufzuholen.

Dennoch haben wir in einigen Bereichen, in denen chinesische Unternehmen weltweit führende Technologien anbieten, solide Fortschritte festgestellt.

Besonders erwähnenswert ist der Bereich der Elektrofahrzeuge. Chinesische Elektroautohersteller gewinnen nicht nur Marktanteile im eigenen Land, sondern kurbeln auch Chinas Autoexporte an und haben dazu beigetragen, dass China in diesem Jahr Japan als weltgrösster Autoexporteur abgelöst hat. Im Juli kaufte ein grosser deutscher Autokonzern einen Anteil von 4.99% an einem chinesischen Elektroautohersteller und begründete seine Investition mit der chinesischen Elektroauto-Technologie.

Andere Bereiche, in denen China führend ist, sind erneuerbare Energien und digitaler Zahlungsverkehr, wo chinesische Unternehmen den grossen Binnenmarkt nutzen können, um zu wachsen und weltweit wettbewerbsfähig zu werden.

Allerdings haben der geopolitische Stimmungsumschwung und die Umstrukturierung der globalen Lieferketten das Wachstumspotenzial und die Inflation in China wenig überraschend gesenkt. Wenn ein Teil der Produktionskapazitäten von China in andere Teile der Welt verlagert wird, müssen die Fabriken in China ihre Produktion und ihre Investitionsausgaben reduzieren. Sie müssen einen Prozess des Lagerabbaus durchlaufen, bevor sie ein neues Gleichgewicht zwischen Angebot und Nachfrage finden.

Die Auswirkung des neuen chinesischen Wachstumsstandards besteht darin, dass die Leistung des Aktienmarktes sehr strukturiert und auf die vielversprechendsten Branchen ausgerichtet sein muss.

„Japanisierung“ Wie China dies vermeiden kann

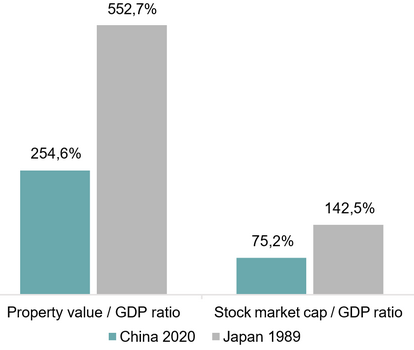

Eine häufige Frage, die von Anlegern im Ausland und auch im Inland gestellt wird, ist der Vergleich zwischen dem heutigen China und dem Japan der 1990er Jahre: ob China möglicherweise in die Schulden-Deflationsschleife oder in die so genannte „Bilanzrezession“ gerät, d. h. in ein anhaltend deflationäres Umfeld mit geringerem BIP-Wachstum, aber zugleich steigenden Schulden im Verhältnis zum BIP. Unserer Meinung nach lautet die Antwort ganz einfach: „Nein, aber es gibt Anzeichen“.

Die Hauptmerkmale der „Japanisierung“ umfassen eine alternde Bevölkerung, eine sehr hohe Exposition gegenüber dem Immobilienmarkt, eine starke Korrektur der Immobilienpreise, die die Bilanzen von Haushalten und Unternehmen beeinträchtigt hat, einen geringen Anreiz zum Investieren und Ausgeben und vor allem einen langanhaltenden Entschuldigungsprozess aufgrund mangelnder angemessener politischer Massnahmen.

Abbildung 5. Vermögenswert vs. BIP

Quelle: NBS, CEIC, Japan Exchange Group, Morgan Stanley

Research * Für China werden nur A-Aktien berücksichtigt

Auch in China ist die Verschuldung im Verhältnis zum BIP in den letzten zwei Jahrzehnten der Entwicklung gestiegen. Die niedrigere Geburtenrate und eine alternde Bevölkerung stellen ebenso eine echte Herausforderung dar. Es gibt jedoch wesentliche Unterschiede zwischen dem heutigen China und dem Japan der 1990er Jahre. So ist beispielsweise die Immobilienblase in China heute weitaus weniger ausgeprägt als in Japan Ende 1980.

Ausserdem führte ein unangemessen hoher Realzins Anfang der 1990er Jahre in Japan dazu, dass japanische Unternehmen und Haushalte bei der Kreditaufnahme zurückhaltend waren, was auf politische Fehlentscheidungen zurückzuführen ist. Im Gegensatz dazu ist der reale Zinssatz in China die meiste Zeit über unter dem realen BIP-Wachstum geblieben.

Daher glauben wir, dass China die „Japanisierung“ wahrscheinlich vermeiden wird. Allerdings gibt es dafür einige Anzeichen. Eine entschlossene und koordinierte unterstützende Politik spielt eine grosse Rolle, damit China die Fehler Japans in den frühen 1990er Jahren nicht wiederholt. Makropolitische Massnahmen sollten präventiv durchgeführt und nicht zu früh eingestellt werden. Unter den anderen gelernten Lektionen sind zu nennen, dass Vermögensblasen langfristig nicht gut für die finanzielle Gesundheit eines Landes sind und dass „Unternehmen in Schieflage“ dazu ermutigt werden sollten, sich aufzulösen.

Neue Wachstumsimpulse

Nach dem Höhenflug des Immobiliensektors sollte China nach neuen Wachstumsimpulsen Ausschau halten. Dies ist nicht nur ein Wunsch der Regierung, sondern auch ein Thema, über das Finanzinvestoren und Industrieunternehmer intensiv nachgedacht haben. Zugegeben, organisches Wirtschaftswachstum lässt sich nicht vorausschauend planen, aber wir können uns einige vielversprechende Kandidaten für wachstumsstarke Bereiche der Wirtschaft vorstellen:

Der Erste ist die Modernisierung des Industriegewerbes. Neben Immobilien ist der Export von Industriegütern in den letzten Jahrzehnten zu einem weiteren Wachstumsmotor für China geworden. Mit einem Anteil von etwa 30% an der weltweiten Produktion ist China heute ein wichtiger Dreh- und Angelpunkt in verschiedenen globalen Lieferketten. Aufgrund der höheren Produktionskosten, einschliesslich der Kosten für Arbeit, Energie und Umweltschutz, ist das Land jedoch dem Wettbewerbsdruck von Ländern wie Vietnam, Mexiko und Indien ausgesetzt. Da China nach wie vor offen sein und als globales Produktionszentrum agieren möchte, muss es die Modernisierung des verarbeitenden Gewerbes vorantreiben und in der globalen Wertschöpfungskette aufsteigen.

Die Bestrebungen der Unternehmen in den Bereichen Forschung und Entwicklung, Automatisierung, autonome Technologien und Aufbau globaler Marken sind bereits im Gange. Die Regierung spielt bewusst eine aktive Rolle, indem sie Steueranreize und sogar direkte Investitionsmittel bereitstellt. Dies ist zum Teil der Grund, warum einige Kritiker Chinas Praxis des „Staatskapitalismus“ beklagt haben. Doch ausser der Modernisierung des verarbeitenden Gewerbes scheint China keine andere Alternative zu haben, insbesondere angesichts der drohenden Sanktionen seitens der USA.

Die andere Wachstumsquelle, die eng mit der ersten zusammenhängen dürfte, besteht in den Exporten in Märkte ausserhalb der USA und in der Ausfuhr chinesischer Produkte und Dienstleistungen, die nicht mit den nationalen Sicherheitsinteressen anderer Länder verbunden sind. Derartige Trends sind bereits zu beobachten, wobei die Märkte ausserhalb der USA und der EU einen grösseren Anteil an den chinesischen Exporten ausmachen. Wenn ein chinesischer Exporteur neue und wachsende Märkte für seine Produkte finden kann, könnte er im Idealfall mehr Umsatz und Gewinn erwirtschaften, um Forschung und Entwicklung zu betreiben und in moderne Anlagen und Technologien zu investieren.

Was denken die chinesischen Verbraucher?

Eine weitere Wachstumsquelle ist die Steigerung des Binnenkonsums, insbesondere in den weniger entwickelten mittleren und westlichen Regionen. Mit einer Bevölkerung von 1.4 Milliarden Menschen und einer ausgedehnten Landfläche ist die wirtschaftliche Entwicklung in den Küsten-, Mittel- und Westregionen Chinas sehr unterschiedlich ausgeprägt. So liegt das Pro-Kopf-BIP in Shanghai im Jahr 2022 bei etwa 26’000 US-Dollar, während es in der Provinz Gansu nur etwa 6’500 US-Dollar beträgt.

Daher ist die Penetrationsrate von Haushaltsgeräten in weniger entwickelten Regionen noch stark ausbaufähig. Selbst in den mehr entwickelten Regionen wie Peking, Shanghai und Shenzhen ist die potenzielle Nachfrage nach hochwertigeren intelligenten Haushaltsgeräten und besseren Gesundheitsdienstleistungen ebenfalls vielversprechend.

Der riesige und tiefe chinesische Binnenmarkt bleibt sowohl für einheimische Marken als auch für multinationale Unternehmen attraktiv. Die Erholung nach der Pandemie seit Ende 2022 hat jedoch gezeigt, dass nicht alle Verbrauchersegmente gleichermassen wieder anziehen. Mit anderen Worten: Die hohe Jugendarbeitslosigkeit und das Problem des Immobiliensektors haben die chinesischen Verbraucher dazu veranlasst, wählerischer zu sein. Chinesische Verbraucher haben immer wieder gezeigt, dass sie höhere Qualität vorziehen, indem sie intelligente Autos, hochwertige Molkerei- und Bierprodukte kaufen und Restaurantbesuche und (Inlands-)Reisen machen. Auf der anderen Seite geben sie weniger Geld für Luxusgüter aus. Auch der Absatz von Smartphones und PCs steht unter Druck.

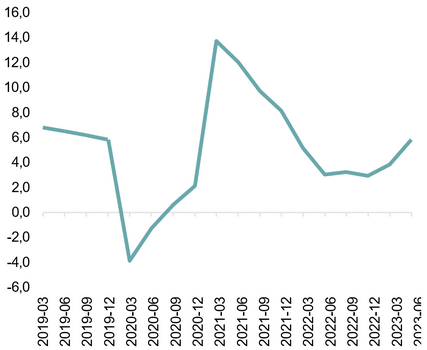

Die Ersparnisse der privaten Haushalte stiegen in den ersten acht Monaten des Jahres auf 20.3 Billionen chinesische Yuan, 135 Milliarden Yuan mehr als im gleichen Zeitraum des Jahres 2022, was darauf hindeutet, dass die Chinesen es immer noch vermeiden, ihre „übermässigen Ersparnisse“ zu nutzen. Eine vollständige Belebung des Konsumverhaltens muss auf dem Wachstum der Haushaltseinkommen und der Zunahme ihres Vermögens beruhen. Das Wachstum des verfügbaren Einkommens stieg im zweiten Quartal wieder auf 5.8% gegenüber dem Vorjahr, was ermutigend ist, aber immer noch am unteren Ende des Niveaus vor der Pandemie liegt.

Abbildung 6. Wachstum des verfügbaren Einkommens gegenüber dem Vorjahr in %

Quelle: Bloomberg, Harvest, Stand: 30. Juni 2023

Mögliche kurzfristige Katalysatoren

Angesichts der rasch alternden Bevölkerung und der schwierigen technologischen Modernisierung wird sich das BIP-Wachstum in China in den nächsten Jahren höchstwahrscheinlich weiter verlangsamen, bevor es ein neues Gleichgewicht erreicht. Investoren sollten zweifellos strukturelle Gelegenheiten im Auge behalten und die seltenen Momente nutzen, in denen die extreme Pessimismus der internationalen Investoren die Marktbewertung auf ein Niveau drückt, das nur schwer mit der Realität vereinbar ist.

Seit dem moderaten Kurswechsel des Politbüros im Juli und der Umsetzung konkreterer politischer Massnahmen im August haben sich die makroökonomischen Indikatoren verbessert. Neue Darlehen in Landeswährung, Einzelhandelsumsätze und Exporte haben den Markt positiv überrascht. Wir erwarten einen weiteren Aufschwung im September und im vierten Quartal, wenn die unterstützenden Massnahmen umgesetzt werden und Wirkung zeigen.

Für den Rest des Jahres stehen als nächste wichtige Treffen die National Finance Work Conference und die 3. Plenarsitzung der 20. Politischen Konsultativkonferenz des chinesischen Volkes an, die voraussichtlich im Oktober stattfinden werden, sowie die Economic Work Conference im Dezember. Es wird erwartet, dass diese hochrangigen Treffen den Rahmen für China erneuern werden, um sowohl die konjunkturellen als auch die strukturellen Herausforderungen anzugehen.

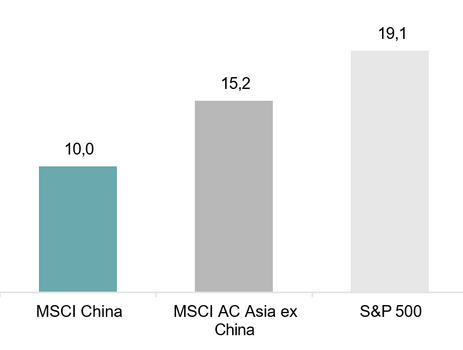

In geopolitischer Hinsicht wird es sich lohnen, zu beobachten, wie die Führungsspitze der USA und Chinas auf dem APAC-Gipfel im November in San Francisco miteinander umgehen wird. Wir erwarten auch, dass die USA als Folge des jüngsten Besuchs von US-Politikern in Peking hochrangige chinesische Beamte in Washington empfangen werden. Die Stabilisierung des Verhältnisses zwischen den USA und China wird dazu beitragen, die von den Anlegern geforderte Risikoprämie zu senken. Immerhin wurde der MSCI China Index im August nur mit einem Forward-KGV von 10.0x gehandelt, was einem Abschlag von 48.0% gegenüber dem S&P 500 Index von 19.1x und einem Abschlag von 34.4% gegenüber dem MSCI AC Asia ex China Index von 15.2x entspricht.

Abbildung 7. Börsenbewertungen nach Marktkapitalisierung auf langfristige Sicht, basierend auf erwarteten Kurs-Gewinn-Multiplikatoren.

Quelle: Bloomberg, Harvest, Stand: 31. August 2023

Die äusserst schlechten Bewertungen chinesischer Aktien haben den Weg für eine mögliche Markterholung geebnet, sobald das makroökonomische Umfeld die Talsohle erreicht und sich das geopolitische Umfeld verbessert.

Die sich verändernde Dynamik der chinesischen Wirtschaft macht deutlich, wie wichtig ein aktives Anlagemanagement auf der Suche nach dem Alphafaktor ist. Langfristig gesehen empfehlen wir, sich auf Chinas strukturelle Chancen wie die digitale Wirtschaft, die Modernisierung des verarbeitenden Gewerbes und die Dekarbonisierung zu konzentrieren.

In der Zwischenzeit ziehen wir es vor, diese Wachstumschancen mit dividendenstarken Staatsunternehmen (State-Owned Enterprises, SOEs) auszugleichen, die gleichzeitig von Reformschüben profitieren können.

HAFTUNGSAUSSCHLUSS: Investitionen sind mit Risiken verbunden, einschliesslich des möglichen Verlusts des investierten Kapitals. Die Wertentwicklung in der Vergangenheit sowie Vorhersagen oder Prognosen sind kein Indikator für zukünftige Ergebnisse. Anleger sollten vor einer Anlage die Angebotsunterlagen lesen, um Näheres, einschliesslich der Risikofaktoren, zu erfahren. Anlagerenditen, die nicht in HKD/USD denominiert sind, sind Wechselkursschwankungen ausgesetzt. Anteile an dem in diesem Dokument erwähnten Fonds dürfen in Hongkong nicht durch Werbung, Aufforderungen oder andere Dokumente angeboten oder verkauft werden, ausser an autorisierte Personen oder unter Umständen, die kein öffentliches Angebot darstellen. Dieses Dokument wurde nicht von der Securities and Futures Commission in Hongkong geprüft. Die Verbreitung dieser Informationen kann in bestimmten Rechtsordnungen eingeschränkt sein. Dies darf nicht als ein Angebot oder eine Aufforderung an Personen in Ländern verstanden werden, in denen ein solches Angebot nicht zulässig oder ungesetzlich ist. Dies dient ausschliesslich zu Informationszwecken und stellt weder eine Anlageberatung noch eine Empfehlung oder ein Angebot oder eine Aufforderung dar und ist keine Grundlage für einen Vertrag über den Handel mit Wertpapieren oder sonstigen Instrumenten oder dafür, dass Harvest Fund Management Co., Ltd („HFM“), HGI oder ihre verbundenen Unternehmen als Folge der hier enthaltenen Informationen irgendeine Art von Transaktion abschliessen oder veranlassen.

Obwohl die von Dritten zur Verfügung gestellten Informationen aus als zuverlässig erachteten Quellen zusammengestellt wurden, übernehmen HFM, HGI, deren autorisierte Vertriebspartner oder deren verbundene Unternehmen sowie deren Geschäftsführer oder Mitarbeitende keine Haftung für Fehler oder Auslassungen. Die hierin enthaltenen Informationen und Meinungen dienen nur als allgemeine Referenz und können sich ohne Vorankündigung ändern und sollten nicht als Grundlage für eine Anlageentscheidung dienen. Wir empfehlen Ihnen, Ihren Finanzberater zu konsultieren, bevor Sie eine Anlageentscheidung treffen. Dieses Dokument wird von HGI herausgegeben. Dieses Dokument ist Eigentum und Urheberrecht von HGI. Die Weitergabe ist nur mit schriftlicher Genehmigung von HGI gestattet. Alle Rechte vorbehalten.

Urheberrecht © 2023 Harvest Global Investments Limited. Dieses Dokument wurde nicht von der Securities and Futures Commission in Hongkong geprüft.