PRISMA ESG SPI® Efficient

Depuis plus de 12 ans en course - avec succès

La meilleure diversification possible couplée avec une gestion des risques efficace étaient déjà au centre des préoccupations lors du lancement du PRISMA ESG SPI® Efficient en 2010 et le sont toujours aujourd’hui. Dans le cadre de cet article, nous illustrons l’évolution de la dimension risque-rendement à court et à long terme, les particularités du marché suisse des actions et les innovations récentes en matière de durabilité.

Succès à long terme dans un marché particulier

Notre approche «minimum variance» réduit systématiquement le risque du portefeuille sur la base d’estimations de volatilité et de corrélation pour chaque constituant. Le portefeuille est ainsi mieux diversifié et présente nettement moins de risques de concentration que les indices pondérés par la capitalisation boursière, qui sont souvent utilisés en gestion passive. Le marché suisse des actions est justement caractérisé par trois poids lourds, généralement considérés comme défensifs - à savoir Nestlé, Novartis et Roche. Avec une meilleure diversification, cette concentration diminue, mais en même temps, la part des actions des moyennes capitalisations - les «mid caps» - augmente. Celles-ci ont tendance à être plus cycliques que les entreprises à forte capitalisation, à fortiori défensives. A première vue, on pourrait penser que cela contredit notre approche du risque minimum. En y regardant de plus près, on constate toutefois que nous intégrons certes davantage de titres plus volatils dans le portefeuille optimisé, mais que nous réduisons en contrepartie les concentrations extrêmes de titres.

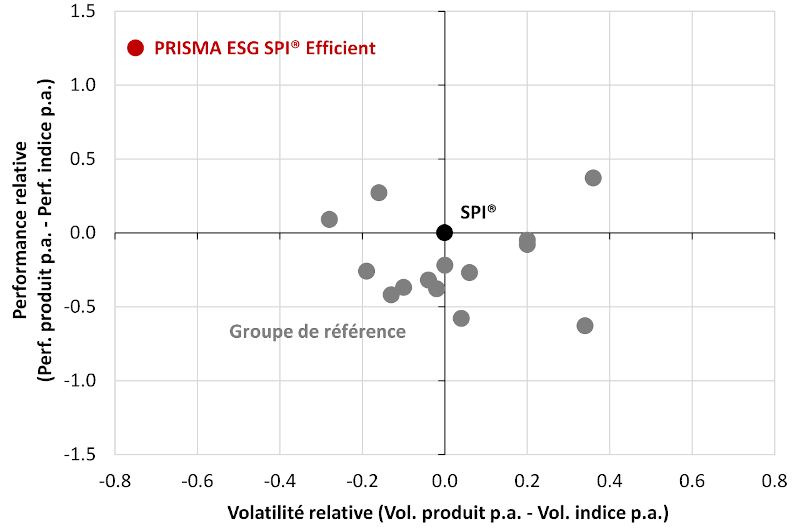

Quelles en sont les conséquences sur la performance relative? Sur le long terme, deux points sautent aux yeux: Depuis le lancement, nous avons réalisé un risque plus faible et un rendement plus élevé par rapport au Swiss Performance Index (SPI) et à tous les autres groupes de placements répertoriés par la KGAST (cf. Figure 1). Le risque plus faible est dans l’ADN de notre approche et existe même si nous réduisons la pondération des poids lourds défensifs. Le rendement plus élevé provient entre autres de la surpondération des moyennes capitalisations que nous venons d’évoquer - ce que l’on appelle la prime «size factor». En effet, outre une volatilité plus élevée, ces titres affichent en moyenne un rendement à moyen/long terme plus élevé. Le portefeuille peut ainsi présenter à long terme un rapport risque/rendement nettement amélioré par rapport à l’indice et à la concurrence, et dédommager ainsi les investisseurs de manière optimale pour les risques de placement qu’ils ont pris.

Figure 1 - Comparaison KGAST actions suisses (01.01.2011 – 31.12.2022)

Les écarts à court terme sont dans la nature des choses

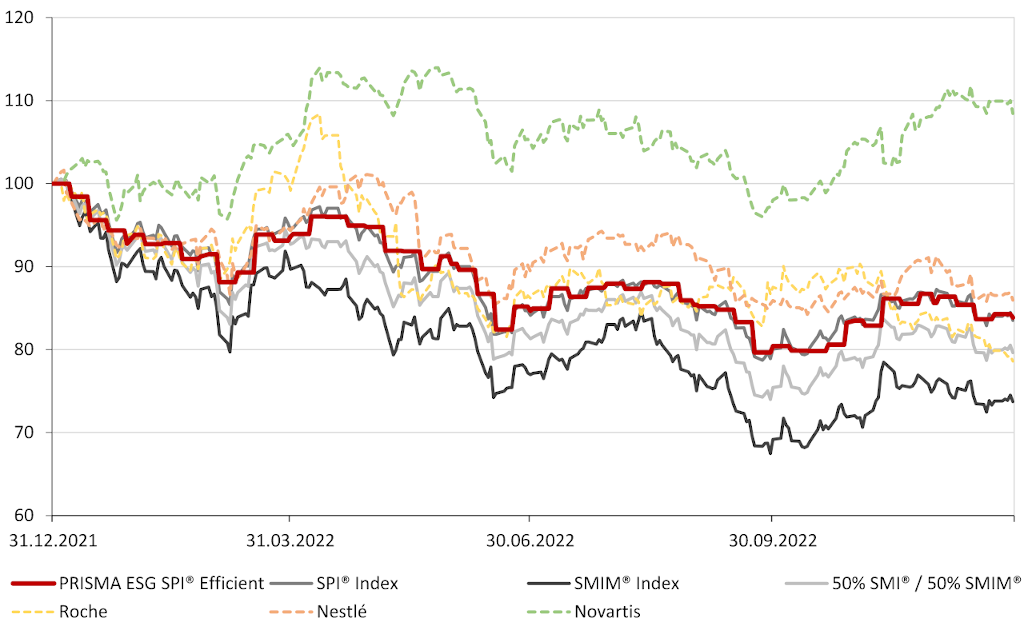

Du long terme au court terme. L’année dernière, les marchés financiers ont enregistré des pertes importantes. Inflation, hausse des taux d’intérêt, perspectives conjoncturelles assombries, guerre - autant de raisons qui ont rendu les investisseurs inquiets. Le marché suisse des actions n’a pas fait exception: le SPI a perdu près de 16,5% en 2022. Dans ce contexte de marché négatif, le groupe de placements n’a pu réaliser qu’une légère surperformance de 0,34% (après les frais, Classe II). Nous attendons normalement de notre approche de risque minimum une réduction significative du drawdown. En insistant sur le terme «normalement» - car il faut bien admettre que le marché suisse des actions n’est pas tout à fait normal en raison de la concentration des titres susmentionnée.

Dans l’anticipation d’un ralentissement économique, les moyennes capitalisations, structurellement surpondérées dans notre portefeuille, ont réagi de manière nettement plus négative que les poids lourds de l’indice, sous-pondérés et plus défensifs. En conséquence, notre approche n’a réalisé qu’une faible surperformance. La stratégie a-t-elle échoué? La réponse est clairement «non»! Si l’on exclut la sous-pondération structurelle des grandes capitalisations, on constate que la réduction du drawdown et de la volatilité a bien fonctionné1.

Figure 2 – La performance relative a particulièrement souffert en 2022 de la surpondération structurelle des Mid Caps

La spécificité du marché suisse des actions devrait continuer à faire en sorte que des écarts se produisent par rapport à la performance relative attendue du groupe de placements, que ce soit en raison de mouvements importants dans les poids lourds de l’indice ou d’évolutions divergentes dans les différents segments de capitalisation. Comme nous l’avons déjà dit, cela est dans la nature des choses.

Développement continu de l’approche de la durabilité

Outre la dimension risque-rendement, la durabilité du portefeuille fait l’objet d’une attention croissante. La durabilité est abordée à deux niveaux dans le groupe de placements. Dans un premier temps, les entreprises qui enfreignent des critères centraux de durabilité sont exclues de l’univers d’investissement. Ce catalogue a été complété par de nouveaux critères, qui concernent notamment certaines activités commerciales controversées ou des normes internationales minimales.

Dans un deuxième temps, lors de la construction du portefeuille, qui se fait par le biais d’une optimisation, les entreprises plus durables sont davantage pondérées que celles dont le profil de durabilité est moins bon. Jusqu’à présent, nous visions un rating minimum absolu de «A» (selon la méthodologie MSCI ESG Research). Depuis l’année dernière, l’amélioration de la notation ESG (Environnement, Social, Gouvernance) est désormais gérée par rapport à l’indice de référence - plus l’indice est mauvais, plus l’amélioration relative du portefeuille est importante. Afin de donner plus de poids à l’aspect climatique et aux risques qui y sont liés, les émissions de CO2 des différentes entreprises sont désormais intégrées comme condition secondaire dans l’optimisation et réduites d’au moins 30% par rapport à l’indice de référence.

Même après douze ans, la course continue. Grâce à un développement constant et à notre approche d’investissement disciplinée et basée sur le risque, nous pensons être très bien préparés pour la suite, quelles que soient les secousses que le parcours peut présenter dans l’environnement de marché actuel.

-

Figure 2: Indice composé à 50% du SMI et à 50% du SMIM. ↩︎