Les obligations convertibles

La révélation de 2020

Après une année 2020 où les obligations convertibles ont surperformé les autres classes d’actifs, il est légitime de s’interroger sur la suite. Et si ce qui s’est produit l’an dernier n’était en réalité qu’une combinaison parfaite pour cette classe d’actif ? Dans l’article ci-dessous Arnaud Brillois, le gérant du groupe de placements PRISMA ESG Global Convertible Bonds, nous révèle que les obligations convertibles ont plus d’atouts que ce que l’on croit.

Un coup d’œil dans le rétroviseur

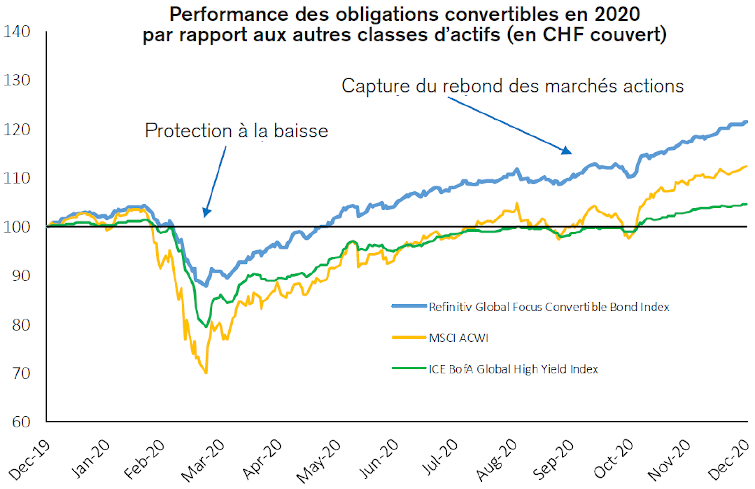

L’an dernier, les obligations convertibles n’ont pas déçu, offrant des rendements à deux chiffres et surperformant les indices d’actions globaux, ainsi que les indices mondiaux d’obligations d’entreprise. Le niveau élevé de convexité et le bon mix sectoriel en début d’année, après plusieurs années de niveaux élevés de nouvelles émissions, ont permis à la classe d’actifs de présenter une défense à la baisse et une capture à la hausse des actions au cours d’une année 2020 particulièrement volatile et imprévisible.

Les événements de l’an dernier ont démontré à la communauté des investisseurs que les obligations convertibles sont une excellente classe d’actifs à posséder en période de volatilité. Ce fut également une année importante pour la classe d’actifs elle-même: 2020 a été une année record sur le marché primaire, apportant deux fois plus de nouvelles émissions qu’en 2019, un millésime qui était déjà excellent. En conséquence, la taille du marché a augmenté de 50 % en 2020, fournissant des obligations convertibles plus nombreuses et de plus grande taille pour répondre aux flux soutenus des investisseurs dans cette classe d’actifs. Ces nouvelles émissions proviennent principalement de deux types d’entreprises. Tout d’abord, nous avons observé des émetteurs qui utilisent les obligations convertibles pour fixer des taux de refinancement plus bas en raison de leur force relative (dans le secteur technologique, par exemple). A l’autre extrémité du spectre, nous avons observé des volumes élevés de la part d’entreprises négativement affectées par les confinements et qui avaient besoin de consolider leur trésorerie. Globalement, cet environnement très actif en termes de nouvelles émissions apporte de nouveaux titres dans l’univers d’investissement, une convexité accrue (les obligations nouvellement émises sont généralement très convexes) et des conditions d’émission attrayantes en termes de coupon et de prime. Cela profite grandement à la classe d’actifs dans son ensemble.

[Convexité] Référence au comportement asymétrique (non-linéaire) du prix de l’obligation convertible par rapport au prix de l’action sous-jacente (lorsque cette dernière augmente, l’obligation convertible augmente plus que proportionnellement, alors que lorsqu’elle baisse, l’obligation convertible baisse moins que proportionnellement).

Perspectives 2021

Pour l’avenir, nous avons des attentes positives concernant les actions, en particulier pour les sociétés encore en phase de reprise, qui présentent souvent des valorisations attrayantes. Récemment émises, ces obligations offrent l’opportunité de participer à leur potentiel de reprise tout en étant protégées par les aspects défensifs des structures inhérentes aux obligations convertibles.

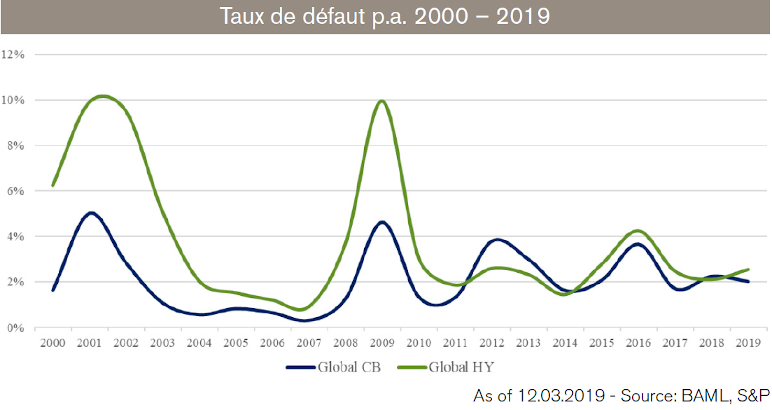

Du point de vue du crédit, nous observons également des cycles vertueux dans les entreprises en phase de reprise, où la solidité des actions sous-jacentes entraîne un resserrement significatif du crédit, ce qui accroît le rendement potentiel de ces obligations convertibles. Nous avons tendance à nous concentrer sur les émetteurs dont les bilans sont les plus résilients et nous anticipons une autre vague de refinancement dans les trimestres à venir, ce qui créera des opportunités potentielles. À l’inverse, si la situation devait se détériorer, les obligations convertibles ont historiquement affiché des taux de défaillance inférieurs de 45 % à ceux des obligations d’entreprise à haut rendement «High Yield» traditionnelles.

En outre, nous observons une liquidité élevée sur le marché des obligations convertibles, avec des niveaux de spreads étroits entre les cours acheteur et vendeur, et une augmentation significative des volumes de transactions sur ce marché.

Ces facteurs se combinent en une perspective positive pour les obligations convertibles, tirée par la reprise continue des secteurs de la consommation et du tourisme, et un niveau global élevé de convexité après une année record de nouvelles émissions. Nous prévoyons que le volume des nouvelles émissions restera élevé en 2021, en particulier au cours du second semestre, lorsque les entreprises devront refinancer un niveau élevé d’échéances, ce qui apportera une diversification accrue des émetteurs et une plus grande convexité au marché.

Les avantages de détenir des obligations convertibles dans une allocation diversifiée

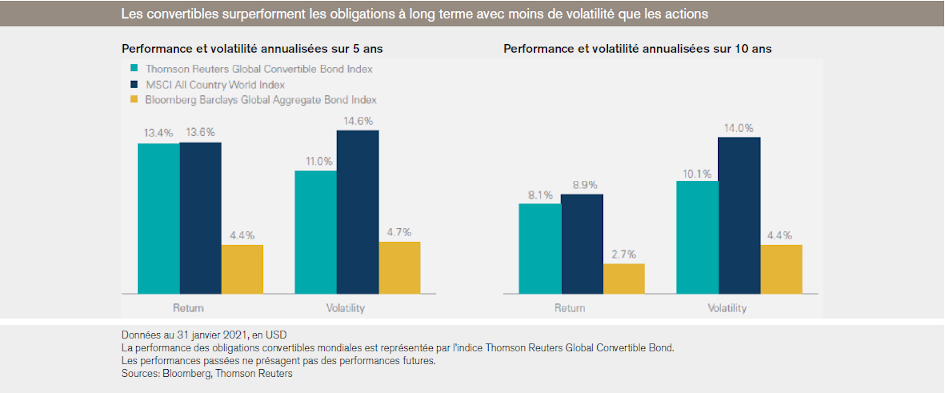

La combinaison d’une protection contre la baisse, semblable à celle des obligations, et d’une option de participation à la hausse des actions fait des obligations convertibles l’un des seuls investissements structurellement asymétriques. Sur le long terme, elles ont constamment surpassé les obligations avec une volatilité moindre que celle des actions.

En outre, les obligations convertibles offrent un pouvoir de diversification élevé à un portefeuille obligataire, car la majorité des émetteurs d’obligations convertibles n’émettent que ce type d’obligations, et une allocation aux obligations convertibles tend à améliorer la frontière efficiente d’un portefeuille diversifié. Enfin, les obligations convertibles ont historiquement bien réagi à un environnement de hausse des taux d’intérêt, ayant affiché des rendements positifs huit des neuf années où les taux d’intérêt à dix ans ont augmenté aux États-Unis depuis 1999.

Du point de vue des actions, les obligations convertibles offrent un moyen unique d’investir dans des sociétés de croissance et de moyennes capitalisations, tout en bénéficiant de la protection de la composante obligataire. En outre, les options call permettant d’acheter ce même type d’actions expirent généralement au bout de six à dix-huit mois. Les obligations convertibles, émises spécifiquement pour financer des entreprises sur un plus long terme, donnent aux investisseurs plus de temps pour rentabiliser un investissement à forte conviction. Les clauses juridiques incluses dans les prospectus des obligations convertibles peuvent également être une source de rendement supplémentaire. Les clauses de reprise, par exemple, augmentent le nombre d’actions auxquelles le détenteur de l’obligation convertible a droit. Cela signifie que l’investisseur dans l’obligation convertible bénéficiera parfois d’une performance plus élevée que s’il possédait l’action visée par la prise de contrôle !

Tous ces attributs font des obligations convertibles une classe d’actifs à part entière, offrant un rendement diversifié et un risque attrayant qui complète bien un portefeuille diversifié.